Nga Ola XAMA

Një plan veprimi për reduktimin e huave me probleme, i hartuar nga Banka e Shqipërisë në korrik të vitit të kaluar, parashikonte që një projektligj i ri për falimentin të shkonte në Kuvend në tetor të vitit 2015. Por, dorëzimi u shty vazhdimisht dhe vetëm tani drafti e ka “gjetur” rrugën për në komisionet kuvendore.

Mësohet se kompani të fuqishme kanë qenë kundër bërjes së një ligji, i cili do t’i çonte ato drejt falimentimit të pashmangshëm. Me kompleksitetin që kishte legjislacioni i vjetër, biznesmenët e fuqishëm në shumë raste merrnin në banka kredi të mëdha, nuk i paguanin ato dhe zvarritnin pafund procesin në gjykata. Me ligjin e ri shmangen skemat abuzive, pasi fillojnë hetimet për organet drejtuese të kompanive, por po ashtu ka një nen, i cili qartëson vjeljen e detyrimeve të kreditorit edhe për pasuritë që nuk janë lënë kolateral.

Përveç pjesës së “kapjes” së sistemit nga bizneset, një pikë tjetër që po zvarriste këtë proces ishte edhe ikja e disa kompetencave nga duart e drejtuesve të administratës. Një nga këto institucione kyçe janë tatimet. Që një kompani të shpallte falimentin, duhet të bëhej ose me kërkesë të vetë firmës, ose me kërkesë të Drejtorisë së Tatimeve nëse kishte tri vite rresht që dilte me humbje kapitali, ose dy vite që të kish kaluar me status pasiv. Me ligjin e ri lind e drejta për të kërkuar falimentin edhe pala kredituese, duke i hequr kështu tatimeve monopolin për të çuar ose jo një ndërmarrje në mbyllje.

Drafti i ri

Ka dy vite e gjysmë që ekspertë të IFC, degë e Bankës Botërore, të njohur për konsulenca juridike dhe financiare, janë marrë për të përgatitur një ligj tërësisht të ri për falimentin në Shqipëri. Ligji ekzistues ishte një model gjerman, i bërë në vitin 1994 dhe nuk zgjidhte pothuajse asnjë çështje. Rasti më tipik është ai kur një ndërmarrje falimenton dhe ka detyrime të mëdha në sistemin bankar. Që banka të ekzekutonte pronën e lënë peng, në këtë rast vetë biznesi që falimentonte, duhet të shpenzonte vite të tëra duke bërë kështu që të humbte para si në burime njerëzore, ashtu edhe në zhvlerësim të saj. Nga ana tjetër, biznesi shprehej në bankë se nuk kishte aftësi paguese, por kërkonte shtyrje të afatit. Kjo bënte që çështja për shpallje të falimentit të shkonte në gjykatë, e pas disa muajsh aty, ankimohej në një shkallë tjetër, duke e bërë të pafundëm këtë proces.

Spiro Brumbulli, sekretar i Përgjithshëm i Shoqatës së Bankave, tregon se numri i kredive të humbura në banka, por edhe shuma që duhet të vilet është mjaft e madhe. “Fakti që disa biznese mund të shkojnë në faliment i jep mundësi bankës të rikuperojë sadopak nga ajo kredi e humbur, e cila nuk është pak. Në këtë mënyrë, pastrohet edhe tregu”, thotë ai.

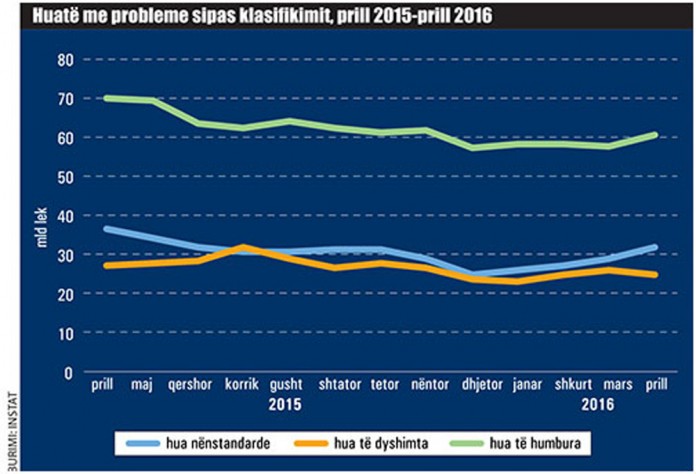

Sot që flasim, 600 milionë dollarë në sistemin bankar janë kredi e humbur dhe pjesa tjetër prej 380 milionësh janë hua në ndjekje, 310 nënstandarde dhe 240 milionë dollarë janë të klasifikuara si të “dyshimta”, sipas të dhënave nga Shoqata e Bankave për muajin prill.

Për të marrë mbrapsht këto para, bankat janë përballur me procedura pafundësisht të gjata, prandaj për to, ligji i ri i falimentit është i vetmi që mund t’i japë një zgjidhje. “Kemi 25 vjet që flasim për falimentin, kemi nxjerrë ligje, kemi bërë udhëzime, por koha vërtetoi që asnjë prej tyre nuk e zgjidhte çështjen, nuk e çonte drejt mbylljes së sigurt ligjore pa pretendime dhe sa vjen dhe u shtua domosdoshmëria e një ligji të ri. Ligji i falimentit, për shkak se e merr biznesin dhe e çon në faliment, kur ai ka qenë klient i bankës, prek pa diskutim industrinë bankare. Më e mira që është bërë, është fakti se nuk është një arnim i ligjit të vjetër, por një ligj i plotë, me një tjetër frymë, me standarde të reja dhe ne e vlerësojmë më shumë, sepse do të ndihmojë në bërjen e klimës së biznesit”, shprehet sekretari i Përgjithshëm i Shoqatës së Bankave.

Por jo vetëm grupet e interesit e mendojnë kështu. Ekspertët thonë se një ligj i ri për të zgjidhur këtë proces duhej bërë kohë më parë. Ata e shohin si kusht parësor që një kompani e huaj të vijë e të investojë në Shqipëri. Selami Xhepa shpjegon se përpara se një ndërmarrje të vijë e të shohë alternativat për të hyrë në një treg si i yni, vlerëson dy komponentë: hyrjen në një biznes të ri; dhe daljen prej tij. Ka raste të shumta, kur mjaft firma të huaja kanë humbur vite në vendin tonë për të mbyllur kompaninë. “Elementi kryesor që përcakton klimën e të bërit biznes në vend nuk është vetëm lehtësia me të cilën bizneset futen në sistemin ekonomik të një vendi, lehtësia e krijimit dhe themelimit të tyre, por është dhe lehtësia për të dalë nga biznesi. Shpeshherë, vendet përpiqen të përmirësojnë klimën e biznesit në hyrje, duke krijuar një lloj ‘burgu’, sepse firmat e kanë të vështirë të dalin nga sipërmarrja. Normalisht, një klimë e përshtatshme për sipërmarrjen është ajo që e bën po kaq të thjeshtë edhe daljen prej saj në mënyrë që ky proces të mos jetë me kosto të mëdha”, thotë Xhepa, profesor i ekonomisë.

Edhe për të, një pjesë e mirë e kredive të këqija të krijuara në sistemin bankar, janë për shkak të mosfunksionimit të ligjit të falimentit. “Qytetarët në sistemin e kapitalizmit kanë interes dhe dëshirë të eksperimentojnë me kosto sa më të ulëta në mënyrë që të provojnë suksesin e tyre, duke bërë që çmimi i dështimit të mos jetë penalizues. Në këtë kuptim, ndryshimet që kanë ndodhur në ligjin për falimentin janë në vazhdën e reformave për të përmirësuar klimën e biznesit në vend dhe është një nga elementet më thelbësore të legjislacionit”, thotë ai.

Për Xhepën është i pashmangshëm zinxhiri i problemeve që një kompani e dështuar jep në ekonomi. Infeksioni shkon që nga palët e lidhura, që janë punonjësit, bizneset me të cilat kryen shërbime e deri te bankat, të cilat janë sektori më i rëndësishëm i sistemit financiar. “Fakti që ligji i deritanishëm ka qenë jashtëzakonisht kompleks, sepse është përpjekur të imitojë dhe zbatojë direktivat e Bashkimit Europian, e pati bërë legjislacionin shqiptar që të mos ishte shumë i zbatueshëm. Një sërë çështjesh që janë krijuar nga keqfunksionimi i ekonomisë së sotme ka bërë që në shumë raste marrëdhëniet midis debitorëve, kreditorëve, pra sipërmarrësve dhe pjesës tjetër të ekonomisë, të krijojnë probleme duke ndikuar në gjithë zinxhirin e debive apo kredive të këqija, në veçanti në sistemin bankar”, shton ai.

Pas fshirjes, rriten sërish huatë e humbura

Huatë me probleme kanë shënuar një tjetër rritje në muajin prill, duke u ngjitur sërish në nivelin e 20%, sipas statistikave të publikuara nga Shoqata e Bankave. Në mars, ky tregues ishte 19.3%, ndërsa në dhjetor 2015 kishte zbritur në 18.2%, si rrjedhojë e një procesi të fshirjes së huave nga bilancet e bankave që kishim më shumë se 3 vjet që nuk ktheheshin.

Pavarësisht se sistemi bankar fshiu rreth 23 miliardë lekë hua të humbura në vitin 2015 (sipas të dhënave të Bankës së Shqipërisë), kredi të tjera kanë kaluar në këtë kategori (huatë klasifikohen në të humbura kur vonesa e pagesës së principalit ose e interesave i kalon 365 ditë). Në prill, kjo kategori është rritur me 2.7 miliarë lekë apo rreth 3%, sipas statistikave të Shoqatës së Bankave, duke dhënë ndikimin kryesor në përkeqësimin e treguesit të kredive me probleme. Një pjesë e huave të dyshimta (181 deri në 365 ditë vonesë) kanë kaluar në prill si hua të humbura.

Në total, huatë e humbura, që nuk ka shumë shpresë të rikuperohen nga bankat ishin 60 miliardë lekë (430 milionë euro) apo 10.3% e totalit të stokut të kredisë të dhënë për bizneset e individët. Në dhjetor 2015, niveli i kredive të humbura ndaj totalit zbriti në 9.8%.

Në një tjetër tregues se huaja me probleme mund të vazhdojë të rritet edhe më tej, huatë standard, ato të mirat fare, deri në 30 ditë vonesë, janë ulur ndjeshëm në prill, çka nënkupton që një pjesë e kredimarrësve kanë filluar të vonojnë këstet edhe më shumë se një muaj. Gjithsesi, nga 30 deri në 90 ditë, huatë kalojnë në ndjekje, por nuk kategorizohen ende si të këqija.

Në fund të vitit të kaluar, ndonëse treguesi në total i kredisë me probleme po ulej, rritja e huave në ndjekje ishte sinjalizuesi i parë se ato do të përkeqësoheshin sërish.

Shkon në 36 numri i korporatave që kanë shumicën e kredive të këqija

65% e totalit të portofolit të kredive me probleme zotërohej nga 35 kompani të mëdha, por numri i këtyre kreditorëve ka shkuar në 36. Burime nga Banka e Shqipërisë pohojnë për “Monitor” se, në këtë listë së fundi është shtuar edhe firma “Kurum International”, e cila para disa muajve regjistroi në Gjykatën e Tiranës kërkesën për të shpallur falimentimin. Vetëm në bankat shqiptare “Kurum” rezulton të ketë 30 milionë euro te Banka Raifeissen dhe 5 milionë të tjera te NBG Bank.

Të njëjtat burime pohojnë se për 50% të kompanive pritet të fillojë procedura e falimentimit, ndërsa nga i gjithë ky numër, 8 ndërmarrje janë në proces ristrukturimi. Edhe pse riorganizimi i kompanive ka më shumë se 7 muaj që ka filluar, ato nuk kanë dalë ende nga lista e kreditorëve të këqij, për shkak se pagesat e kësteve në bankat e nivelit të dytë duhet të jenë të rregullta përgjatë 1 viti e gjysmë. Fondi Monetar Ndërkombëtar është shprehur optimist se kjo strategji do të zgjidhet edhe nga ndryshimet e paketave ligjore që janë depozituar në Kuvend. Në artikullin e katërt për rishikimin e marrëveshjes për vitin 2016, FMN shprehet: “Autoritetet janë duke zbatuar një strategji gjithëpërfshirëse për të reduktuar kreditë me probleme. Plani integron edhe reforma në fushën e mbikëqyrjes, zbatimin rregullator, ristrukturimin e borxhit dhe falimentimit të shoqërive. Autoritetet kanë paraqitur tashmë ndryshime ligjore në Parlament për të mbrojtur kolateralin financiar dhe për të forcuar të drejtat e pronësisë mbi pasuri të patundshme. Janë ndryshuar rregullore për të lehtësuar marrjen e kredive të humbura dhe përshpejtimin e ekzekutimit të kolateralit. Është formuluar një plan veprimi për trajtimin e 35 mbajtësve më të mëdhenj të kredive me probleme (të cilat përbëjnë rreth 50% të NPL-ve). Duke shkuar përpara, strategjia parashikon uljen e NPL-ve përmes qartësimit të ligjit të falimentimit, si dhe ndryshimin e disa pjesëve të tjera të legjislacionit, si Kodin e Procedurës Civile dhe ligjet e Përmbarimit me qëllim rritjen e efikasitetit të procesit të zgjidhjes së kredive me probleme”.